ธนาคารแห่งประเทศไทย (ธปท.) เผยแพร่บทสัมภาษณ์ ดร.เศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) ในวารสาร BOT พระสยาม โดยมีเนื้อหาสาระสำคัญ ถึงภารกิจการฟื้นฟูเศรษฐกิจไทย โดยเฉพาะ “มาตรการสินเชื่อฟื้นฟู” ภายใต้ พ.ร.ก. การให้ความช่วยเหลือและฟื้นฟู ผู้ประกอบธุรกิจที่ได้รับผลกระทบจากการระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 พ.ศ. 2564 ให้กับผู้ประกอบการ SMEs ว่า

ตั้งแต่ต้นปี 2563 เป็นต้นมา รัฐบาลได้ออกมาตรการมาควบคุมการแพร่ระบาดของโควิด 19 ที่เกิดขึ้นหลายระลอก ทำให้กิจกรรมทางเศรษฐกิจสะดุดเป็นช่วง ๆ ซ้ำเติมภาคธุรกิจ โดยเฉพาะกลุ่ม SMEs ความรุนแรงของผลกระทบและความทนทานของธุรกิจ ส่วนใหญ่ต้องวัดกันที่ ‘สายป่าน’ หลายธุรกิจที่ไม่มีรายได้และสายป่านสั้น จึงต้องหยุดกิจการ

แม้เป้าหมายของมาตรการสินเชื่อฟื้นฟูจะมุ่งเน้นให้ SMEs เข้าถึงสินเชื่อได้มากขึ้น แต่ก็ไม่ได้หมายความว่า ทุกรายจะต้องได้สินเชื่อฟื้นฟู โดยกลุ่มที่ ธปท. ต้องการให้เข้าถึงมาตรการนี้มากที่สุด ได้แก่ SMEs ที่เมื่อได้รับสินเชื่อไปเป็นทุนหมุนเวียนแล้ว จะสามารถพยุงธุรกิจให้อยู่รอดไปจนช่วงที่เศรษฐกิจเริ่มฟื้นตัวกลับมา

“ไม่ใช่ทุกธุรกิจที่ได้สินเชื่อไปแล้วจะรอด เราต้องยอมรับความจริงว่า SMEs มีทั้งกลุ่มที่มีโอกาสรอดน้อยมาก ซึ่งเราเรียกกันว่าลูกหนี้กลุ่มสีแดง และ SMEs กลุ่มที่ควรจะรอดถ้าได้สินเชื่อ หรือลูกหนี้กลุ่มสีเหลือง ซึ่งหากปล่อยสินเชื่อฟื้นฟูที่มีอยู่จำกัดให้ทุกกลุ่ม อาจทำให้กลุ่มที่ควรจะรอดพลอยไม่รอดไปด้วย เพราะทุกอย่างมีต้นทุน มีค่าเสียโอกาส”

ดังนั้น โจทย์หลักของ ธปท. คือ ทำอย่างไรให้สภาพคล่องในระบบเข้าถึง SMEs ที่ไม่เคยเข้าถึงสินเชื่อในระบบ เราจึงได้ออกแบบให้กลไกของมาตรการสินเชื่อฟื้นฟูสามารถช่วยแก้ปัญหาเรื่องสินเชื่อใหม่ให้กับ SMEs กลุ่มนี้

ปัญหาจาก พ.ร.ก. ซอฟต์โลน คือ ธนาคารพาณิชย์มักมอง SMEs เป็นกลุ่มที่มีความเสี่ยงสูงในการปล่อยสินเชื่อ ดังนั้นมาตรการใหม่นี้ได้เพิ่มกลไกการค้ำประกันสินเชื่อและออกแบบให้ SMEs รายเล็กได้รับการค้ำประกันมากกว่าตามความเสี่ยงที่สูงกว่า

“เราคุยทั้งฝั่งเจ้าหนี้และลูกหนี้ พบว่า ความต้องการลูกหนี้ในเวลานี้ เขาขอแค่เข้าถึงสินเชื่อได้ มาตรการชุดใหม่นี้จึงกำหนดอัตราดอกเบี้ยเฉลี่ยที่ 5% แต่ 2 ปีแรก ดอกเบี้ยอยู่ที่ 2% เพราะเมื่อทุกอย่างเริ่มฟื้นตัว ความสามารถในการจ่ายดอกเบี้ยจะเพิ่มขึ้น ซึ่งเรามองว่า ดอกเบี้ยใหม่สมเหตุสมผลในแง่ของการสะท้อนความเสี่ยง เพราะถ้าดอกเบี้ยต่ำเกินไป ลูกหนี้ที่เข้าถึงสินเชื่อก็จะมีแต่รายใหญ่ ขณะที่ลูกหนี้ที่มีปัญหากลับเข้าไม่ถึงสินเชื่อ”

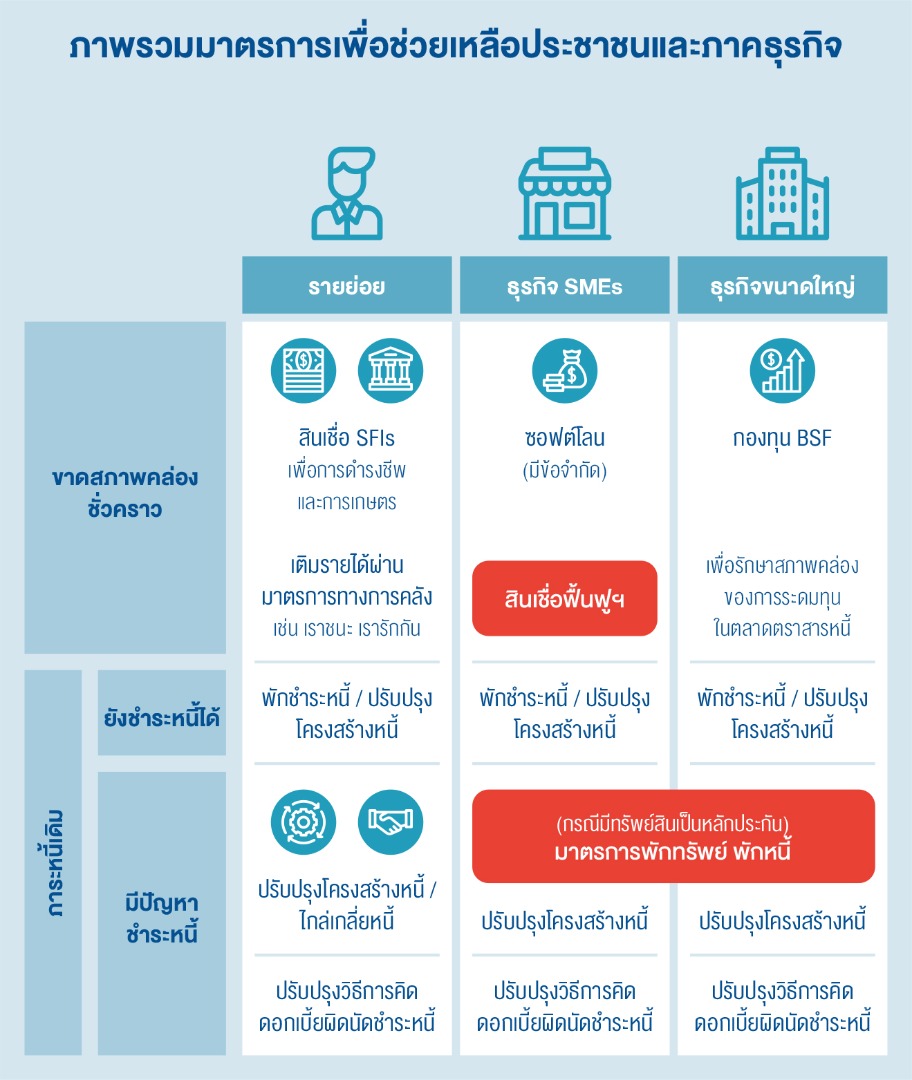

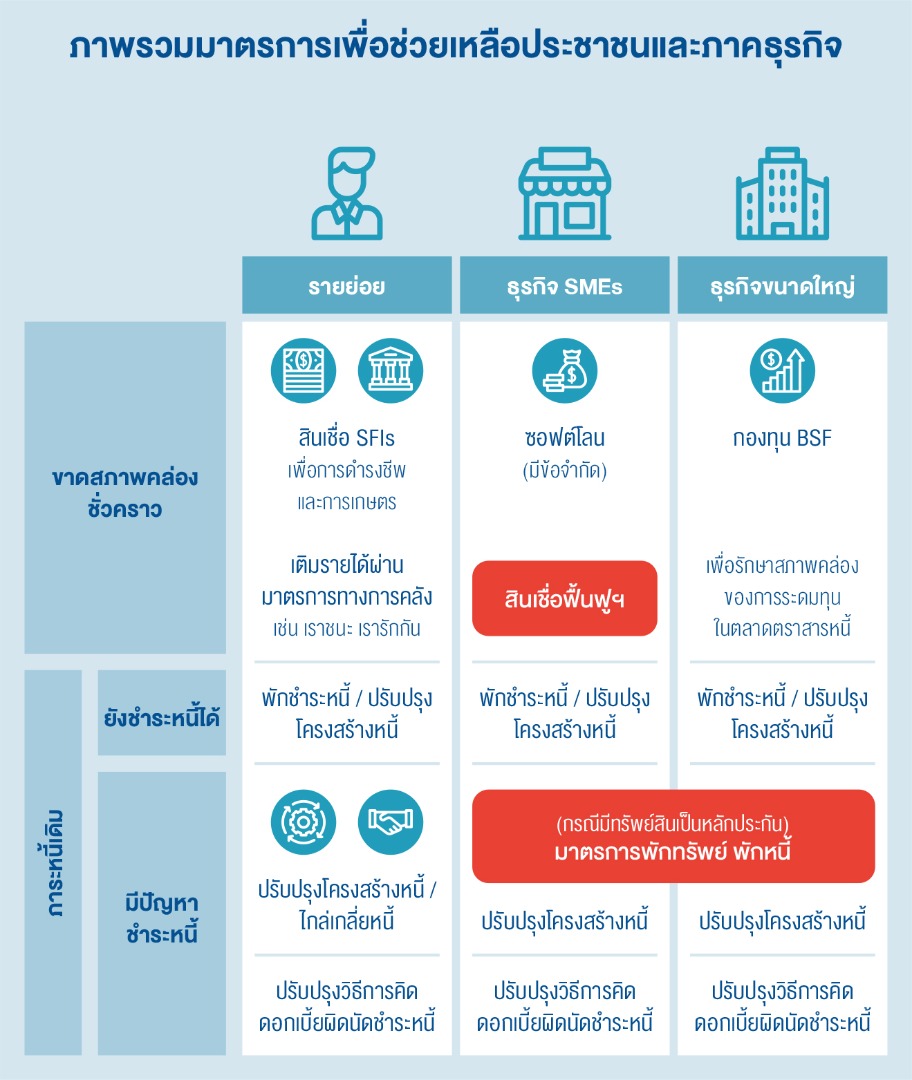

สำหรับลูกหนี้ SMEs โจทย์หลักในการให้ความช่วยเหลือของมาตรการฟื้นฟู มีทั้งการเติมสินเชื่อใหม่ และการจัดการภาระหนี้เดิม ซึ่งมี “มาตรการพักทรัพย์ พักหนี้ (Asset Warehousing)” เพื่อช่วยเหลือแก่ลูกหนี้ SMEs ที่ได้รับผลกระทบแรง ต้องใช้เวลาในการฟื้นตัวนานกว่ากลุ่มอื่น และมีภาระหนี้ที่ต้องผ่อนชำระ แต่ไม่สามารถใช้กลไกการปรับโครงสร้างหนี้ปกติได้

“การปรับโครงสร้างหนี้เหมาะกับลูกหนี้ที่ยังมีรายได้ แต่อาจลดลง แต่กลับกันกิจการที่ไม่มีรายได้เข้ามาเลย ถึงจะปรับโครงสร้างหนี้ ลดยอดผ่อนชำระหนี้ลงไป ลูกหนี้ก็ไม่มีเงินมาจ่ายอยู่ดี มาตรการนี้จะปิดช่องว่างให้ SMEs ที่มีปัญหารายได้หายไป จนไม่อาจปรับโครงสร้างหนี้ได้ สามารถตีโอนทรัพย์สินที่อยู่กับสถาบันการเงินเพื่อหยุดภาระการชำระหนี้ และมีสิทธิ์ซื้อคืนทรัพย์สินในราคาตีโอนบวกกับค่าดูแลรักษา (carrying cost) ในระยะเวลา 3 – 5 ปี นอกจากนี้ ยังมีสิทธิเช่าทรัพย์สินกลับไปทำธุรกิจในราคาไม่แพงเกินไป และสามารถนำค่าเช่าไปหักราคาที่จะซื้อคืนได้”

โดยเจตนารมณ์ของมาตรการพักทรัพย์ พักหนี้ คือ การช่วยลดภาระให้กับลูกหนี้ให้โอกาสลูกหนี้ในการประกอบธุรกิจต่อ ซึ่งจะช่วยการจ้างงาน และช่วยให้ธุรกิจสามารถกลับมาดำเนินการต่อได้ทันทีหลังสถานการณ์โควิด-19 คลี่คลาย

นอกจากนี้ ยังช่วยลดความเสี่ยงที่ทรัพย์สินจะถูกขายทอดตลาดในราคาที่ต่ำเกินไป (fire sale) ซึ่งจะกระทบต่อราคาอสังหาริมทรัพย์ในภาพรวม และยังเป็นการป้องกันการฉวยโอกาสกดราคาไล่ซื้ออสังหาริมทรัพย์ของนายทุนอีกด้วย